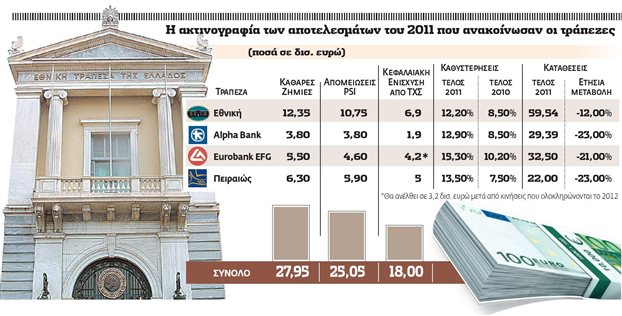

Ζημιές- ρεκόρ €28 δισ. για τις 4 μεγάλες τράπεζες

Μεγάλες απώλειες για Εθνική, Alpha Bank, Eurobank και Πειραιώς από το PSI+ και τις αυξημένες προβλέψεις για τα επισφαλή δάνεια

Ζημιές-ρεκόρ ύψους 28 δισ. ευρώ ανακοίνωσαν την Παρασκευή οι τέσσερις μεγαλύτερες ελληνικές τράπεζες, Εθνική, Alpha Bank, Eurobank και Πειραιώς ως αποτέλεσμα της συμμετοχής τους στο πρόγραμμα αναδιάρθρωσης του δημόσιου χρέους (PSI+) που προκάλεσε απομειώσεις της τάξης των 25 δισ. ευρώ, αλλά και των αυξημένων προβλέψεων που διενεργήθηκαν για τα επισφαλή δάνεια.

Το έλλειμμα κεφαλαίων για την επαναφορά των δεικτών κεφαλαιακής επάρκειας στα ελάχιστα επιτρεπτά όρια έφτασε τα 18 δισ. ευρώ, ωστόσο το συστημικό επεισόδιο αποσοβήθηκε μετά την αναμενόμενη παρέμβαση του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), το οποίο εγγυήθηκε την κάλυψη των απαραίτητων αυξήσεων. Πλέον τα βλέμματα όλης της αγοράς στρέφονται στους όρους ανακεφαλαιοποίησης του εγχώριου τραπεζικού κλάδου, οι αποφάσεις για τους οποίους πήραν, όπως όλα δείχνουν, παράταση για μετά τις εκλογές.

Πώς θα γίνει η οριστικοποίηση

Τα αποτελέσματα που ανακοινώθηκαν στο τέλος της περασμένης εβδομάδας είναι προσωρινά. Για την οριστικοποίησή τους και κατ' επέκταση για τον ακριβή προσδιορισμό των κεφαλαιακών αναγκών του συστήματος απαιτείται η οριστικοποίηση του τρόπου λογιστικής και φορολογικής αντιμετώπισης των ζημιών από το PSI, αλλά και η δημοσίευση από την Τράπεζα της Ελλάδος των αποτελεσμάτων που προέκυψαν από την επεξεργασία της έκθεσης της BlackRock για τα «κόκκινα»» δάνεια.

Σύμφωνα με πληροφορίες, η πολιτική ηγεσία της χώρας έχει δεσμευτεί ότι θα προχωρήσει σε αλλαγή της τρέχουσας νομοθεσίας για τον αναβαλλόμενο φόρο, η οποία θα δίνει τη δυνατότητα στα πιστωτικά ιδρύματα να αναπληρώσουν τις απώλειες από το PSI με τις υποχρεώσεις τους προς το Δημόσιο για την ερχόμενη 20ετία έναντι των επόμενων πέντε ετών που ισχύει σήμερα.

Εφόσον προχωρήσει αυτή η ρύθμιση, το όφελος που εμφάνισαν οι τράπεζες στις οικονομικές καταστάσεις που ανακοινώθηκαν την Παρασκευή θα τριπλασιαστεί, περιορίζοντας τις ανάγκες σε «φρέσκα» κεφάλαια κατά περίπου 7 δισ. ευρώ για το σύνολο του συστήματος.

Επιπλέον ελάφρυνση των μετόχων των τραπεζών μπορεί να προέλθει από την εγγύηση εκ μέρους του προσωρινού ευρωπαϊκού μηχανισμού στήριξης EFSF της απομείωσης που οφείλεται στην πολύ χαμηλή αποτίμηση των ομολόγων που έλαβαν οι ελληνικές τράπεζες στο πλαίσιο του PSI. Με τον τρόπο αυτόν εκτιμάται ότι οι κεφαλαιακές ανάγκες μπορούν να περιοριστούν κατά περίπου 6 δισ. ευρώ επιπλέον. Βέβαια, η αλλαγή αυτή κρίνεται από τους τραπεζίτες ιδιαίτερα επισφαλής, λόγω των αντιρρήσεων της τρόικας.

Από την άλλη, είναι πιθανό να προκύψουν επιπλέον ζημιές από την έκθεση της BlackRock για τις καθυστερήσεις. Οι διοικήσεις των τραπεζών έχουν ήδη λάβει στα χέρια τους τον λογαριασμό των προβλέψεων που θα πρέπει να διενεργήσουν την ερχόμενη τριετία, ωστόσο αυτές δεν αποτυπώθηκαν στα αποτελέσματα που ανακοίνωσαν.

Πλάνο ενίσχυσης για κάθε ίδρυμα

Από τα περισσότερα πιστωτικά ιδρύματα εκφράζεται η αισιοδοξία ότι οι αυξημένες διαγραφές δανείων στις οποίες έχουν προχωρήσει τους τελευταίους μήνες θα περιορίσουν σημαντικά τις επιπλέον υποχρεωτικές απομειώσεις, με δεδομένο ότι ένα μεγάλο μέρος τους θα αναπληρωθεί και από τα εκτιμώμενα μελλοντικά έσοδα.

Σε κάθε περίπτωση, τα πάντα ως προς τις ανάγκες σε κεφάλαια θα ξεκαθαρίσουν μετά την οριστικοποίηση των πλάνων κεφαλαιακής ενίσχυσης από την Τράπεζα της Ελλάδος, τα οποία εφόσον όλα εξελιχθούν ομαλά, θα δοθούν στη δημοσιότητα ως και το τέλος Μαΐου. Η εγχώρια νομισματική αρχή, συνεκτιμώντας τα επιχειρησιακά σχέδια των τραπεζών για την ερχόμενη τριετία, τις προβλέψεις για την πορεία της ελληνικής οικονομίας, τις ασκήσεις αντοχής που θα διενεργήσει, αλλά και λαμβάνοντας υπόψη της την οριστική νομοθεσία για την αντιμετώπιση του PSI, θα συμφωνήσει για κάθε πιστωτικό ίδρυμα που θεωρεί βιώσιμο, σε ένα πλάνο ενίσχυσης των δεικτών κεφαλαιακής επάρκειας.

Πώς αντέδρασαν οι τραπεζίτες

Αγώνας δρόμου για να επιτευχθούν οι ελάχιστες κεφαλαιακές απαιτήσεις

Στόχος είναι ως και τον ερχόμενο Σεπτέµβριο όλες οι τράπεζες να διατηρούν δείκτη κύριων βασικών ιδίων κεφαλαίων (Core Tier 1) πάνω από το ελάχιστο όριο του 9%. Ως τότε υποχρέωση των τραπεζών είναι η διατήρηση του δείκτη συνολικών ιδίων κεφαλαίων πάνω από το 8%, κάτι που εξασφαλίστηκε με την παρέμβαση του ΤΧΣ. Σε κάθε περίπτωση, πάντως, ξεκινάει ένας αγώνας δρόμου για τις τράπεζες προκειμένου να πιάσουν τις ελάχιστες κεφαλαιακές απαιτήσεις που έχουν συμφωνηθεί σε επίπεδο ΕΕ. Με τη δημοσιοποίηση των capital plans θα ακολουθήσει εκστρατεία κινητοποίησης των ιδιωτών επενδυτών προκειμένου να πειστούν να τοποθετήσουν χρήματα στον εγχώριο τραπεζικό κλάδο.

«Το τελικό ύψος της ανακεφαλαιοποίησης και οι όροι που θα τη διέπουν ώστε το ελληνικό τραπεζικό σύστημα να παραμείνει ιδιωτικό εκκρεμούν και θα αποσαφηνισθούν σύντομα» σημείωσε στη δήλωσή του με αφορμή τη δημοσιοποίηση των οικονομικών καταστάσεων της Εθνικής Τράπεζας ο κ. Απ. Ταμβακάκης. Οπως τόνισε χαρακτηριστικά, «με το νέο Πρόγραμμα Σταθερότητας παρέχεται η αναγκαία στήριξη για την ανακεφαλαιοποίηση του τραπεζικού συστήματος, με την πρώτη και πιο σημαντική δόση να είναι ήδη διαθέσιμη». Ο κ. Ταμβακάκης εκτιμά ότι οι τελευταίες εξελίξεις «δημιουργούν συνθήκες ουσιαστικής αναδιάρθρωσης του τραπεζικού συστήματος προκειμένου αυτό να καταστεί πιο υγιές και αποτελεσματικό ώστε να ενισχύσει τον αναπτυξιακό ρόλο του στην οικονομία».

Από την πλευρά του, ο διευθύνων σύμβουλος της Eurobank EFG κ. Ν. Νανόπουλος υπογράμμισε σχετικά ότι «η διαδικασία ανακεφαλαιοποίησης θα καλύψει τις κεφαλαιακές απώλειες από το PSI και δίνει τη δυνατότητα μιας νέας αρχής, σταθερότητας, εμπιστοσύνης και ανάκτησης της διεθνούς αξιοπιστίας για τις ελληνικές τράπεζες».

Αναφερόμενος στις συνέπειες της αναδιάρθρωσης του ελληνικού χρέους, ο κ. Δ. Μαντζούνης, διευθύνων σύμβουλος της Alpha Bank, αναγνωρίζει το γεγονός ότι «απαιτείται περαιτέρω κεφαλαιακή ενίσχυση του εγχώριου χρηματοπιστωτικού κλάδου, δεδομένων και των αυξημένων εποπτικών ορίων που έχουν επιβληθεί». Από την πλευρά του, ο πρόεδρος της Τράπεζας Πειραιώς Μιχάλης Σάλλας υπογράμμισε ότι «η ολοκλήρωση της ανακεφαλαιοποίησης των τραπεζών θα βοηθήσει στην ενίσχυση της ρευστότητας της αγοράς και στη χρηματοδότηση επενδυτικών σχεδίων των ελληνικών επιχειρήσεων συμβάλλοντας έτσι στη σταδιακή ανάκαμψη της ελληνικής οικονομίας».

Οι όροι για να γίνει ανακεφαλαιοποίηση

Οπως όλα δείχνουν, οι οριστικές αποφάσεις για τους όρους της ανακεφαλαιοποίησης θα ληφθούν μετά τις εκλογές. Το γεγονός αυτό δημιουργεί έντονο προβληματισμό στις διοικήσεις των τραπεζών, διότι δεν έχουν τη δυνατότητα να απευθυνθούν σε υποψήφιους επενδυτές και στους υφιστάμενους μετόχους για την αναγκαία κεφαλαιακή ενίσχυση. «Πώς να πραγματοποιήσουμε παρουσιάσεις σε υφιστάμενους ή υποψήφιους μετόχους για να επενδύσουν στην εγχώρια τραπεζική αγορά, όταν ακόμη δεν ξέρουμε τους όρους συμμετοχής τους στις επικείμενες αυξήσεις, αλλά και τις ανάγκες που θα προκύψουν σε κεφάλαια, όχι μόνο τώρα, αλλά και σε έναν χρόνο από σήμερα;» σημειώνει έμπειρος τραπεζικός, που χαρακτηρίζει αδιανόητο το γεγονός ότι οι συγκεκριμένες αποφάσεις δεν έχουν ακόμη ληφθεί.

Τι θα γίνει με ΑΤΕ - ΤΤ

Παράταση ως τις 31 Μαΐου για τη δημοσιοποίηση

Προθεσμία ως και τις 31 Μαΐου για τη δημοσιοποίηση των αποτελεσμάτων τους πήραν οι δύο κρατικές τράπεζες, Αγροτική και Ταχυδρομικό Ταμιευτήριο. Σύμφωνα με την ισχύουσα νομοθεσία, δεν είναι δυνατή η χορήγηση βοήθειας από το ΤΧΣ σε πιστωτικά ιδρύματα που βρίσκονται υπό δημόσιο έλεγχο. Ως εκ τούτου, εφόσον δεν δινόταν αυτή η παράταση, οι δύο τράπεζες θα έμεναν στον αέρα, από τη στιγμή που δεν θα μπορούσαν να ενισχυθούν κεφαλαιακά από το Ταμείο, όπως συνέβη με τις τέσσερις μεγάλες τράπεζες. Η τρόικα πάντως είναι σαφής ως προς τις προθέσεις της. Καμία τράπεζα που δεν θα κριθεί βιώσιμη δεν θα μπορέσει να συνεχίσει τη λειτουργία της.

Κατά ορισμένες πληροφορίες, στην τρόικα υπάρχει έντονος προβληματισμός για τις κρατικές τράπεζες, ειδικά για την Αγροτική, η οποία χαρακτηρίζεται από τους τεχνοκράτες «βαρέλι δίχως πάτο», παρά τις διαδοχικές κεφαλαιακές «ενέσεις» από το Δημόσιο. Ρίζα του «κακού» στην προκειμένη περίπτωση είναι ο ίδιος ο ιδιοκτήτης της, το ελληνικό κράτος, για το οποίο αποτελούσε διαχρονικά ένα χρήσιμο εργαλείο... παραγωγής χρήματος για την υλοποίηση κυβερνητικών πολιτικών, με τον λογαριασμό να πληρώνεται κάθε φορά από τον έλληνα φορολογούμενο. Με βάση την ισχύουσα νομοθεσία, όσα πιστωτικά ιδρύματα κριθούν μη βιώσιμα θα πρέπει είτε να διαχωριστούν σε «καλή» και «κακή» τράπεζα, με την πρώτη να εξυγιαίνεται, ή να μπει οριστικό «λουκέτο».

Τα ανοιχτά μέτωπα

Τα βασικά σημεία της ανακεφαλαιοποίησης που «καίνε» τους τραπεζίτες και τη χρηματιστηριακή αγορά είναι τα εξής:

1) Ελάχιστο ποσοστό συμμετοχής. Σύμφωνα με τη σημερινή νομοθεσία, το ελάχιστο ποσοστό συμμετοχής των ιδιωτών στις επερχόμενες αυξήσεις κεφαλαίου για την αποφυγή της κρατικοποίησης θα πρέπει να διαμορφώνεται σε τουλάχιστον 10%.

2) Τα δικαιώματα επαναγοράς. Πολύ σημαντικό κίνητρο για την προσέλκυση ιδιωτικών κεφαλαίων αποτελεί για τους τραπεζίτες ο αριθμός των μετοχών που θα μπορεί να αποκτήσει τα επόμενα χρόνια ο ιδιώτης μέτοχος που θα συμμετάσχει σήμερα στις αυξήσεις.

3) Υψος απόδοσης. Ο μέτοχος που μέσα στην ερχόμενη πενταετία θελήσει να αποκτήσει επιπρόσθετες μετοχές της τράπεζας θα πρέπει να καταβάλει στο ΤΧΣ και μια επιπρόσθετη ετήσια απόδοση η οποία μένει να καθοριστεί. Οι τράπεζες θέλουν τη διαμόρφωσή της στο 4% ενώ η κυβέρνηση στο 5%.

4) Συνδυασμός εργαλείων στήριξης. Σε εκκρεμότητα παραμένει και ο συνδυασμός κοινών μετοχών - μετατρέψιμων ομολογιών που θα χρησιμοποιηθεί για τη στήριξη των τραπεζών μέσω του ΤΧΣ.

Πηγή : tovima.gr

Σχόλια

Δημοσίευση σχολίου